這幾天美國公布對臺灣課徵20%關稅,自從川普再次上任發動關稅戰爭以來,銷假上班就成了新常態,全球都在忙著因應,並擬定新的戰略。

我已經許久沒有在綠學院發表文章了,不過這幾年我在投資圈觀察到天翻地覆的變化,這次我想用投資人的角度來嘗試論述亂世中的投資策略,歡迎各界尤其是投資人一起加入討論,來綠學院網站留言,在變動的年代中一起同行。

2017年我在《為什麼對投資人來說,太陽能新創公司是一個好投資?》提到,好的球員能在失誤較少的情況下,在球場上得較多分;而一個好的投資標的,則是能在可控制的風險中,賺到較多的錢。2018年,文章(註一)更進一步指出,金融才是發展太陽能真正的能源,太陽光電產業其實更像房地產業,而不是製造業。

為什麼用房地產比喻太陽能?正是因為對很多投資人而言,買房長期以來被認為是穩健投資的第一選擇。自住投資兩相宜,保值又能創造現金流。從2001年第一季算起,過去24年全臺灣房價年均漲幅6.58%(註二),以這樣的漲幅換算成12年的貸款買房、投資出租並賣房、還貸款後,年均報酬率可高達12%(註三),堪比全球最大避險基金──橋水基金過去二三十年的年均報酬率!可是一細看,如果不賣房,單純收租金的話,要37年才損益兩平;收房租收到第60年的年均報酬率才3.4%,低得很驚人吧!所以在臺灣投資房市,重要的是資本利得,要在房價還會有多年時間上漲的預期下,貸款投資再出售,才是好的投資。

重點來了──預期多年時間上漲。如果未來的不確性高,風險大,相比於潛在的報酬不劃算,那就不是好投資。

央行第七波打房限縮房貸,目前初見成效,市場都在觀望,有人在等待之後政策放寬,漲勢再起;有人等著房市回落。你覺得未來房價一定會持續上漲嗎?

你的心中應該已經有答案了。

讓我們參考中國大陸、日本、美國房市下跌時的房價與租金的年化漲跌幅,列出以下情境:

| 各種買房情境的報酬率IRR |

買房60年 |

買房37年 |

買房12年 |

| 純收租不賣,租金漲幅2% |

3.40% |

0.20% |

每年負現金流 |

| 收租賣出,房價漲幅6.58%、租金漲幅2% |

8.39% |

9.25% |

12.33% |

| 收租賣出,房價漲幅3%、租金漲幅1.5% |

5.19% |

5.67% |

6.95% |

| 收租賣出,房價漲幅0%、租金漲幅1% |

3.02% |

2.76% |

1.55% |

| 收租賣出,房價跌幅-3%、租金跌幅-0.50% |

0.25% |

-0.98% |

-6.41%\、 |

(表一)各種買房情境的報酬率IRR

資料來源:綠學院整理

你可以看出一旦房價漲幅不如預期的6.58%,即便有了融資的高槓桿,一番忙碌管理,報酬率還不如簡單的股市指數投資,不相信的話可以回頭看我們另一篇文章《想辦法讓老闆看見這篇文章,你將改變公司的決策文化》。

如果預期房地產未來不是一個好投資,投資出口導向的公司也不令人放心,還能投資什麼?

只要你懂行,很多新能源的投資項目都具基礎建設特色,能穩健創造現金流。例如下表提到的表後儲能案場投資為例,就儲能系統的每年收益,回本期大概7年,12年下來,年均報酬率可以達到13%,獲利不需建立在逢高賣出的預期上,不用擔心市場價格的變化。

| 投資項目 |

表後儲能 |

表後儲能 |

買房 |

買房 |

買房 |

| 情境 |

無貸款 |

貸款六成 |

房市小漲 |

房市不漲 |

房市下跌 |

| 年均報酬率 |

9.29% |

12.76% |

6.95% |

1.55% |

-6.41% |

(表二)投資項目報酬率比較

資料來源:綠學院整理

最近正好綠學院在連載表後儲能全系列專欄文章,以下我們就以表後儲能為例,說明你不如來投資表後儲能的三個理由。

不如來投資表後儲能的三個理由

理由一:政策紅利

隨著再生能源在電網中的占比越來越高,為了讓系統發電及負載維持動態平衡,需要配置越來越多的儲能系統,使用時間電價作為政策工具,創造市場建置儲能的誘因,將是可以預期的。

反觀房市則受政策壓制,現況並不友善,價格的風險逐漸上升。

理由二:穩定現金流

表後儲能只要安裝好了就可以24小時不停地工作,且有多元的收益模式,當尖離峰價差進一步拉大,表後儲能的每年現金流收益會更高。

反觀本地的空屋閒置率超過10%,比國外的自然空置率5%高很多,這麼多房子都等著出租,租金自然漲不上去,每年大概1.5%到2.5%就差不多了,即便台北市精華地段租金情況較好,租金收益率仍低。

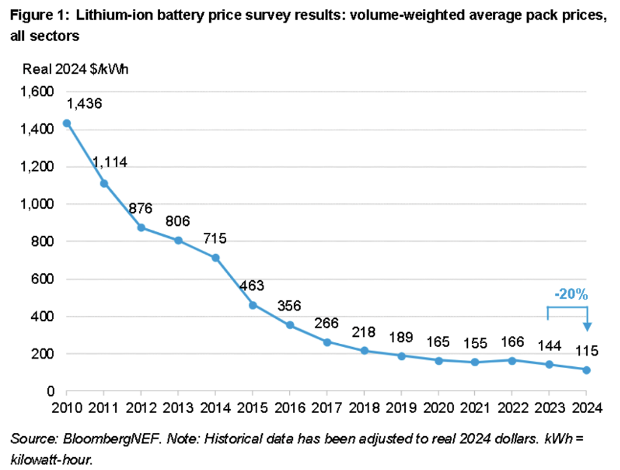

理由三:儲能電池成本持續下降

鋰電池技術和產量持續突破,成本持續下降,表後儲能的建置成本還會再降低,報酬率有望再提升。

反觀房市的建築成本、維護費用持續上升,稅費也可能上調,進場成本增加,跟鋰電池的趨勢剛好相反。

(圖一)鋰電池成本趨勢圖

(圖一)鋰電池成本趨勢圖

資料來源:BloombergNEF

什麼樣的投資人適合投資表後儲能?

在《如果七月五日預言是真的,我們的電網扛得住嗎?》中我們認為工商業用戶安裝表後儲能,不只是考慮自己有沒有賺錢才安裝,而是要考慮在氣候緊急狀態、自己全盤皆輸的情境下,替自己買保險的避險策略。對於機構投資人、公司的投資單位如CVC等,我們也同樣可以用風險的角度思維,若要追求資產增值並附帶穩定現金流收益,房市仍有一定吸引力,只是當政策與市場的不確定性增加,分散風險到其他類似的投資標的,就是合理的選擇。同理,當你瘋投AI的同時,搭配一些穩健的投資項目,也會是合理的避險策略。在大家還不了解的時候進場,才有機會獲得超額報酬。

(註一)請見《大陸531新政,台灣的太陽能要如何絕地求生?》

(註二)信義房價指數,2001Q1-2025Q1

(註三)財務模型假設:未來房價年化漲幅6.58%、總價3,000萬房屋、貸款七成自備款三成、利率2.2%、貸款年限30年、裝潢及交易仲介稅費等一次性支出200萬、首年租金報酬率3%、租金漲幅2%、每二年空置一個月找租客、房仲委託價金一個月房租及代管費房租10%、每年修繕費一萬及漲幅3%、及現行最低的自住房屋稅地價稅等